マクロ経済学(国際マクロ経済)

本日1つ目は国際マクロ経済です。為替レートとかっていうやつです。

外為やっている人は「あなたのためだから」しっかり勉強するといいかもしれません。

1:為替レートの決定

・円高と円安

1ドル=150円⇒1ドル=100円になると円高・ドル安で輸出に不利だが輸入はしやすい。

1ドル=100円⇒1ドル=150円になるとドル高・円安で輸入に不利だが輸出には有利。

・為替レートの調整

輸入が拡大すると需要曲線が移動しドル高、円安になる。

輸入が拡大すると需要曲線が移動しドル高、円安になる。

貿易収支(輸出-輸入)は赤字となり外貨準備が減少する。

マネーサプライも減少し、物価が下がってしまう。

輸出が拡大されて円高・ドル安となり、貿易収支は黒字に向かう。

・Jカーブ効果

為替相場の価格変動があっても、変更直後は逆作用が発生する。

円高発生時

円安発生時

長期契約による数量調整のタイムラグや輸出品の世界市場での占有率の高さ その製品が差別化できている等の理由で生じる。

・為替レートの決定

アセットアプローチ:ストック概念のアプローチ

内外金利差、将来の為替レート予想、対外純資産残高の3要素で為替が決まる。

購買力平価説:両国の物価水準に比例して為替が決まる。

新為替レート=旧為替レート×(A国の物価上昇率/B国の物価上昇率)

・国際収支の諸概念

2:IS-LM-BP分析

・BP曲線の導出

資本移動がゼロの場合のBP曲線(BP曲線は垂直)

→国民所得が増大すれば輸入が拡大し国際収支が悪化する。

完全資本移動の場合のBP曲線(BPは水平)

→利子率の上昇は資本収支の黒字を招く

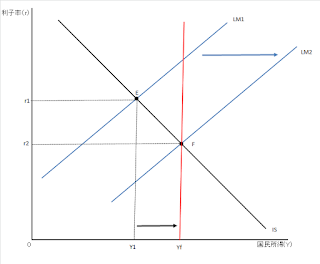

・固定相場における財政政策(IS曲線への影響)

マンデル=フレミング・モデル:

資本移動がない場合=無効

→ 財政政策でIS曲線が右シフトするが国際収支が赤字のためLM曲線が

シフトしてしまい効果がない。

資本移動が完全な場合=有効

→ 財政政策でIS曲線が右シフトし国際収支が黒字となりLM曲線が

右シフトすることで所得が拡大する

・固定相場における金融政策(LM曲線への影響)

マンデル=フレミング・モデル:

資本移動がない場合=無効

→ 金融緩和政策でLM曲線が右シフトする。国内の利子率が下落し

海外に資金が流出して国際収支が赤字となりもとに戻ってしまう。

資本移動が完全な場合=無効

→ 金融緩和政策でLM曲線が右シフトする。国内の利子率が下落し

海外に資金が流出して国際収支が赤字となりもとに戻ってしまう。

・変動相場における財政政策(IS曲線への影響)

資本移動がない場合=有効

→ 財政政策でIS曲線が右シフトする。国民所得が増加し国際収支が赤字になる。

輸入品増により円安となり輸出が拡大しさらにIS曲線がシフトする。

変動為替レートのためBP曲線もシフトして所得が拡大した状態で均衡する。

資本移動が完全な場合=無効

→ 財政政策でIS曲線が右シフトする。国内の利子率が上昇するため

海外から資金が流入し国際収支は黒字となるが円高、ドル安となって

しまい国内製品の価格が上昇して需要が減退する。

・変動相場における財政政策(LM曲線への影響)

資本移動がない場合=有効

→ 金融緩和政策でLM曲線が右シフトする。国民所得増加により輸入が増加

ドル高・円安となる。円安に伴う価格下落で需要が増加して所得が拡大し

それに合わせてBP曲線もシフトする。

資本移動が完全な場合=有効

→ 金融緩和政策でLM曲線が右シフトする。利子率が下がり海外へ資本流出

結果円安を誘発する。円安によってIS曲線を右シフトさせて所得を増加させる。

※上記のマンデルフレミングモデルのまとめはここにきれいにまとまっている。

・ポリシーミックス

マンデルのポリシーミクス(政策割当論)

国内均衡(XX線)=財政政策、国際収支均衡(FF線)=金融政策

財政余剰=税収-政府支出

とりあえず完了。計算はさほど多くないものの。グラフのオンパレードやな。

カギはマンデル・フレミングだとふんだ。

さて、次はいよいよ最終章です。

外為やっている人は「あなたのためだから」しっかり勉強するといいかもしれません。

1:為替レートの決定

・円高と円安

1ドル=150円⇒1ドル=100円になると円高・ドル安で輸出に不利だが輸入はしやすい。

1ドル=100円⇒1ドル=150円になるとドル高・円安で輸入に不利だが輸出には有利。

・為替レートの調整

輸入が拡大すると需要曲線が移動しドル高、円安になる。

輸入が拡大すると需要曲線が移動しドル高、円安になる。貿易収支(輸出-輸入)は赤字となり外貨準備が減少する。

マネーサプライも減少し、物価が下がってしまう。

輸出が拡大されて円高・ドル安となり、貿易収支は黒字に向かう。

・Jカーブ効果

為替相場の価格変動があっても、変更直後は逆作用が発生する。

円高発生時

円安発生時

長期契約による数量調整のタイムラグや輸出品の世界市場での占有率の高さ その製品が差別化できている等の理由で生じる。

・為替レートの決定

アセットアプローチ:ストック概念のアプローチ

内外金利差、将来の為替レート予想、対外純資産残高の3要素で為替が決まる。

購買力平価説:両国の物価水準に比例して為替が決まる。

新為替レート=旧為替レート×(A国の物価上昇率/B国の物価上昇率)

・国際収支の諸概念

2:IS-LM-BP分析

・BP曲線の導出

資本移動がゼロの場合のBP曲線(BP曲線は垂直)

→国民所得が増大すれば輸入が拡大し国際収支が悪化する。

完全資本移動の場合のBP曲線(BPは水平)

→利子率の上昇は資本収支の黒字を招く

・固定相場における財政政策(IS曲線への影響)

マンデル=フレミング・モデル:

資本移動がない場合=無効

→ 財政政策でIS曲線が右シフトするが国際収支が赤字のためLM曲線が

シフトしてしまい効果がない。

資本移動が完全な場合=有効

→ 財政政策でIS曲線が右シフトし国際収支が黒字となりLM曲線が

右シフトすることで所得が拡大する

・固定相場における金融政策(LM曲線への影響)

マンデル=フレミング・モデル:

資本移動がない場合=無効

→ 金融緩和政策でLM曲線が右シフトする。国内の利子率が下落し

海外に資金が流出して国際収支が赤字となりもとに戻ってしまう。

資本移動が完全な場合=無効

→ 金融緩和政策でLM曲線が右シフトする。国内の利子率が下落し

海外に資金が流出して国際収支が赤字となりもとに戻ってしまう。

・変動相場における財政政策(IS曲線への影響)

資本移動がない場合=有効

→ 財政政策でIS曲線が右シフトする。国民所得が増加し国際収支が赤字になる。

輸入品増により円安となり輸出が拡大しさらにIS曲線がシフトする。

変動為替レートのためBP曲線もシフトして所得が拡大した状態で均衡する。

資本移動が完全な場合=無効

→ 財政政策でIS曲線が右シフトする。国内の利子率が上昇するため

海外から資金が流入し国際収支は黒字となるが円高、ドル安となって

しまい国内製品の価格が上昇して需要が減退する。

・変動相場における財政政策(LM曲線への影響)

資本移動がない場合=有効

→ 金融緩和政策でLM曲線が右シフトする。国民所得増加により輸入が増加

ドル高・円安となる。円安に伴う価格下落で需要が増加して所得が拡大し

それに合わせてBP曲線もシフトする。

資本移動が完全な場合=有効

→ 金融緩和政策でLM曲線が右シフトする。利子率が下がり海外へ資本流出

結果円安を誘発する。円安によってIS曲線を右シフトさせて所得を増加させる。

※上記のマンデルフレミングモデルのまとめはここにきれいにまとまっている。

・ポリシーミックス

マンデルのポリシーミクス(政策割当論)

国内均衡(XX線)=財政政策、国際収支均衡(FF線)=金融政策

財政余剰=税収-政府支出

とりあえず完了。計算はさほど多くないものの。グラフのオンパレードやな。

カギはマンデル・フレミングだとふんだ。

さて、次はいよいよ最終章です。

コメント