マクロ経済学(貨幣市場分析)

今日は貨幣需要に関して。昨日やった45度線と並ぶほど

重要な分野の様な気がする。割引現在価値がキーらしい。

1:貨幣需要

・貨幣の機能

交換手段=物々交換と比べて取引費用を減らせる。

価値保存=腐ったり蒸発したりしないので長く価値を保存できる。

価値尺度=共通の尺度を提供することができる。

・取引動機に基づく貨幣需要

取引動機(日常的な購買活動)、予備的動機(不意の支出に備える)の

貨幣需要(MD)は所得に依存する増加関数となる。

貨幣需要(L1)=L1(Y)と表せる。所得Y が増えればL1も増えるということになる。

・投機的動機に基づく貨幣需要

債券:安い=買う→債券の所有・高い=売る→貨幣を所有

コンソル債を用いて考えると下記の式で表せる。

債券価格(S)=債券価格(A)/利子率(r)

「利子率↑債券価格↓貨幣需要↓」「利子率↓債券価格↑貨幣需要↑」

投機的貨幣需要(L2)=L2(r)という式で表すことができる。

・流動性の罠

不況で利子率が下落傾向にある経済⇒貨幣需要が無限大になる。

グラフでは横軸に水平となる弾力性無限大の状態となる。

2:金融政策

・中央銀行の役割(金融政策の機動性)

発券銀行、政府の銀行、銀行の銀行

・裁量的金融政策の手法

公開市場操作 :債券の流通を通じてコントロール

買いオペ(債券買取⇒貨幣供給増)

売りオペ(債券売却⇒貨幣供給減)

法定準備率操作:銀行が預金する際の準備率を用いてコントロール

準備率↑⇒貨幣流通量減

準備率↓⇒貨幣流通量増

公定歩合操作 :ハイパワード・マネーを用いてコントロール

公定歩合↑⇒市中銀行貸出金利↑⇒貨幣流通量減

公定歩合↓⇒市中銀行貸出金利↓⇒貨幣流通量増

※近年は公定歩合操作より直接公開市場に働きかける政策がとられている。

3:信用創造

・全額預金するパターン

X+(1-α)×Xを貸出に回すことができる。⇒1/α×X

信用創造乗数=1/現金準備率(α)

・預金に対して一定額を現金で保持するパターン

準備金・預金比率(α)=準備金(R)/預金(D)

現金・預金比率(β)=現金(C)/預金(D)

信用創造乗数=現金・預金比率(β)+1/現金・預金比率(β)+準備金・預金比率(α)

※増加金額に信用創造乗数をかけることで信用創造額を算出できる。

・貨幣の範囲(マネーサプライ)

M1:現金預金、預金通貨

M2:M1+準通貨

M3:M2+農協・郵便局・信用組合などの預貯金や金銭信託

※マネーサプライを表す場合はM2+CD(譲渡性預金)を重視する。

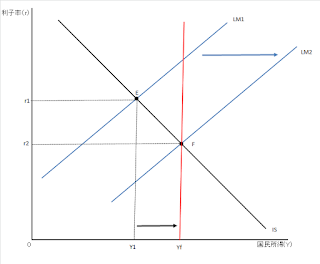

4:貨幣市場の均衡

・貨幣需要(MD)=貨幣供給(Ms)時に利子率が決定する。

・利子率の変化

貨幣供給(Ms)=名目貨幣供給/物価(P)

貨幣供給が高まる⇒利子率は下がる

貨幣需要が高まる⇒利子率は上がる

※貨幣供給(Ms)が増加⇒物価(P)が上昇する。

フィッシャー交換方程式

貨幣供給(M)=(価格(P)×取引量(T))/貨幣回転数(V)

体調があまりすぐれませんが、何とか1章進むことができました。

割引現在価値の考え方はきちんとした会社なら投資対効果を見たりするときに

使っているはずです。しかし、昨今の日本の経済情勢を見ると右肩上がりの

割引現在価値という考え方も改めた方がいいのかなと思いました。

重要な分野の様な気がする。割引現在価値がキーらしい。

1:貨幣需要

・貨幣の機能

交換手段=物々交換と比べて取引費用を減らせる。

価値保存=腐ったり蒸発したりしないので長く価値を保存できる。

価値尺度=共通の尺度を提供することができる。

・取引動機に基づく貨幣需要

取引動機(日常的な購買活動)、予備的動機(不意の支出に備える)の

貨幣需要(MD)は所得に依存する増加関数となる。

貨幣需要(L1)=L1(Y)と表せる。所得Y が増えればL1も増えるということになる。

・投機的動機に基づく貨幣需要

債券:安い=買う→債券の所有・高い=売る→貨幣を所有

コンソル債を用いて考えると下記の式で表せる。

債券価格(S)=債券価格(A)/利子率(r)

「利子率↑債券価格↓貨幣需要↓」「利子率↓債券価格↑貨幣需要↑」

投機的貨幣需要(L2)=L2(r)という式で表すことができる。

・流動性の罠

不況で利子率が下落傾向にある経済⇒貨幣需要が無限大になる。

グラフでは横軸に水平となる弾力性無限大の状態となる。

2:金融政策

・中央銀行の役割(金融政策の機動性)

発券銀行、政府の銀行、銀行の銀行

・裁量的金融政策の手法

公開市場操作 :債券の流通を通じてコントロール

買いオペ(債券買取⇒貨幣供給増)

売りオペ(債券売却⇒貨幣供給減)

法定準備率操作:銀行が預金する際の準備率を用いてコントロール

準備率↑⇒貨幣流通量減

準備率↓⇒貨幣流通量増

公定歩合操作 :ハイパワード・マネーを用いてコントロール

公定歩合↑⇒市中銀行貸出金利↑⇒貨幣流通量減

公定歩合↓⇒市中銀行貸出金利↓⇒貨幣流通量増

※近年は公定歩合操作より直接公開市場に働きかける政策がとられている。

3:信用創造

・全額預金するパターン

X+(1-α)×Xを貸出に回すことができる。⇒1/α×X

信用創造乗数=1/現金準備率(α)

・預金に対して一定額を現金で保持するパターン

準備金・預金比率(α)=準備金(R)/預金(D)

現金・預金比率(β)=現金(C)/預金(D)

信用創造乗数=現金・預金比率(β)+1/現金・預金比率(β)+準備金・預金比率(α)

※増加金額に信用創造乗数をかけることで信用創造額を算出できる。

・貨幣の範囲(マネーサプライ)

M1:現金預金、預金通貨

M2:M1+準通貨

M3:M2+農協・郵便局・信用組合などの預貯金や金銭信託

※マネーサプライを表す場合はM2+CD(譲渡性預金)を重視する。

4:貨幣市場の均衡

・貨幣需要(MD)=貨幣供給(Ms)時に利子率が決定する。

・利子率の変化

貨幣供給(Ms)=名目貨幣供給/物価(P)

貨幣供給が高まる⇒利子率は下がる

貨幣需要が高まる⇒利子率は上がる

※貨幣供給(Ms)が増加⇒物価(P)が上昇する。

フィッシャー交換方程式

貨幣供給(M)=(価格(P)×取引量(T))/貨幣回転数(V)

体調があまりすぐれませんが、何とか1章進むことができました。

割引現在価値の考え方はきちんとした会社なら投資対効果を見たりするときに

使っているはずです。しかし、昨今の日本の経済情勢を見ると右肩上がりの

割引現在価値という考え方も改めた方がいいのかなと思いました。

コメント